家や土地を買うときに経費がかかるように、売る場合も同様にかかる費用があり、その内訳は主に仲介手数料と税金です。

その税金だけでも種類が様々で納税時期も異なります。今回は不動産売却時にかかる税金の種類や計算方法、税金対策などを解説していきます。

目次

印紙税

買主と売買契約を締結する際に支払います。不動産売買契約書に収入印紙を貼り、消印されることで納税したとみなされます。なお、印紙税の金額は売買契約書記載の金額によって異なり、2024年3月31日までは軽減税率が適用されます。

| 契約金額 | 本則税率 | 軽減税率 |

| 500万~1,000万円以下 | 10,000円 | 5,000円 |

| 1,000万~5,000万円以下 | 20,000円 | 10,000円 |

| 5,000万~1億円以下 | 60,000円 | 30,000円 |

| 1億円~5億円以下 | 100,000円 | 30,000円 |

登録免許税

公的に所有者が自分であると示すために登記簿謄本に権利を設定したり、抹消したりするときに課税されるのが登録免許税です。納税は、収入印紙を貼り司法書士が法務局に代理で納付することが一般的です。

登録免許税は主に以下の2種類があります。

抵当権抹消のための登録免許税

購入時住宅ローンを利用して抵当権が設定されている場合は、抵当権抹消の手続きが必要となります。

金額は不動産1件につき1,000円です。土地建物の場合は、土地、建物それぞれに1,000円ずつ必要なので2,000円課税することになります。

所有権移転登記にともなう登録免許税

一般的には買主が負担するため、売主は不要です。

仲介手数料にかかる消費税

不動産会社に仲介を依頼した場合、契約が成立し不動産会社に対して支払う仲介手数料には消費税がかかります。

売買価格が高額になるほど仲介手数料も大きくなるため、以下の通り計算方法が決まっています。

・売買価格が200万円以下の部分:売買価格×5%

・売買価格が200万円超~400万円以下の部分:売買価格×4%+2万円

・売買価格が400万円超の部分:売買価格×3%+6万円

上記に消費税を含めたものが仲介手数料となります。

譲渡所得を得た際にかかる税金

不動産を売却して「譲渡所得(利益)」が発生した場合、税金が課税されます。

譲渡所得とは

売却金額から必要経費(取得費と譲渡費用)を差し引いて残った金額のことを指します。

所得にはいくつか種類があり、会社員に入る給与所得や、個人事業主の事業所得などと同様に、譲渡所得にも「所得税」と「住民税」が課せられます。

売却価格 -(取得費 +譲渡費用)= 譲渡所得

譲渡所得にかかる税率は所有期間によって変わる

他の所得と違い、譲渡所得の場合は売却した不動産の所有期間が5年を超えるか超えないかで税率が変わります。そして所有期間のカウントの仕方に注意が必要です。

| 譲渡所得の種類 | 所得税率 | 住民税率 | 合計税率 |

| 短期譲渡所得 (所有期間5年以下の場合) | 30.63% | 9% | 39.63% |

| 長期譲渡所得 (所有期間5年超の場合) | 15.315% | 5% | 20.315% |

【ポイント】

・所有期間が5年を超えていた場合 ⇒「長期譲渡所得」

・所有期間が5年以下の場合 ⇒「短期譲渡所得」

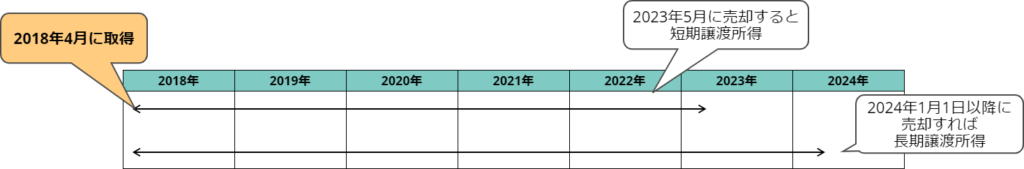

・所有期間のカウント:譲渡(売却)した年の1月1日の時点で、その不動産を何年所有していたか

所有期間は、不動産の購入日から譲渡した日までと思いがちですが、譲渡した年の1月1日までで計算します。

例えば、2018年4月に購入した不動産を2023年5月に売却した場合、満5年経過していますが、売却した年の2023年1月1日時点では5年を超えていないため「短期譲渡所得」となります。

2024年1月1日以降に売却すれば「長期譲渡所得」となり、税率を半分くらいに抑えられるというわけです。

金額が大きいだけに、売却のタイミングは慎重に見極めましょう。

なお、10年を超えるマイホーム売却の場合は、軽減税率特例の対象であれば更に税率がおさえられます。

以下が主な適用条件です。

・日本国内にあるマイホームを売却すること

・売却した年の1月1日においてマイホームの所有期間が10年を超えていること

・売却した年の前年または前々年にこの特例の適用を受けていないこと

・居住用財産の3,000万円特別控除を除く指定された特例を受けていないこと

・親子や夫婦など「特別の関係がある人」に対して売却していないこと

詳細は国税局HP「No.3305 マイホームを売ったときの軽減税率の特例」をご参照ください。

譲渡所得税の支払時期

所得税・復興特別所得税は、原則として売却した翌年の2月16日~3月15日に確定申告をする必要があります。

住民税は、売却した翌年度の5月頃にお住まいの自治体から納付書が送られますので、納付書が届き次第支払いましょう。

節税するために知っておきたい特例や控除

売却してせっかく譲渡益が出ても、税金が多く取られてしまうとなると不安ですよね。ここでは少しでも税金が抑えられる特例や控除について解説していきます。

マイホームの3,000万円特別控除

居住用財産の譲渡所得を計算する際に、3,000万円を控除できる特例です。

譲渡所得は譲渡価額から取得費、譲渡費用、そして3,000万円を引いたものになります。この特例は短期譲渡所得でも長期譲渡所得でも適用可能で、譲渡所得がマイナスになる場合はゼロとされます。ただし、特定の親族や同族会社への譲渡は適用外で、特例の適用は3年に1度しかできません。

居住用財産の買い換えの特例

現在の自宅を売却し、新しい自宅を購入する場合(買換え)に適用されます。この特例では、新しく購入した家の金額(取得価額)が、売却した家の金額(譲渡価額)よりも高い場合、課税されません。

ただし、特例の適用には以下の要件が必要です。

売却する居住用財産の要件

・現在住んでいる住宅で、居住期間が10年以上

・以前住んでいた住宅で、自分が住まなくなった日から3年後の12月31日までに譲渡されるもの

・譲渡にかかる対価が1億円以下のもの

購入する居住用財産の要件

・譲渡した年の前年の1月1日から譲渡した年の12月31日までの間に、居住用の住宅やその敷地を取得すること

・譲渡した年の翌年12月31日までに、取得した住宅を居住の用に供すること、または供する見込みであること

・取得する住宅は、床面積が50㎡以上、敷地面積が500㎡以下であること。

※詳細は国税局HP「No.3355 特定のマイホームを買い換えたときの特例」をご参照下さい。

この特例を適用するか、「3,000万円の特別控除+軽減税率の特例」を適用するかは、ケースによって異なるため、実際に計算をした上で有利な方を選択しましょう。

居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例

この特例は、譲渡した年の1月1日において所有期間が5年超の居住用財産を譲渡して、譲渡損失(譲渡所得がマイナスとなるケース)が発生した場合、源泉徴収税額が戻ってくる特例です。

譲渡した年に発生した損失を翌年以後3年間にわたり、他の給与所得等と「損益通算」することができます。

この特例を受けるためには、まず買い替えを行うことが前提となっています。また、この特例は住宅ローン控除と併用可能です。

節税する場合の注意点

不動産売却の税金対策で注意すべき点は以下の2つです。

併用できない税金控除

3,000万円の特別控除または特定の居住用財産の買換え特例は、住宅ローン控除の特例措置と併用できません。住宅ローン控除は、住宅ローンの残額の1%がその年の所得税から控除される特例で、年間最大で40万円の控除を10年間受けることができます。どちらの制度を利用した方がお得か確認した上で控除を受ける特例を選ぶことが重要です。

確定申告が必要なケース

不動産売却によって20万円以上の課税所得が生じた場合や、譲渡損失が生じて損益通算を希望する場合は、所得税の確定申告が必要になります。

譲渡益が出る場合も、譲渡損が出る場合も、節税するためには確定申告が必要となります。

まとめ

不動産売却する際には税金かかりますが、中でも金額が大きくなるのが譲渡所得税です。譲渡所得がプラスになれば課税されますが、その税率は所有期間が長いほどおさえられます。

また、居住用財産を売却した場合、節税や源泉徴収税額の還付等ができる特例があり、売却による過剰な税金の発生を防ぐことができます。

不動産売却で損しないためにも、このような知識を理解し、売却計画を進めていきましょう。

マイホームの査定をご検討の方はぜひ不動産一括査定サイト「査定之助」をご利用ください。簡単な情報入力だけで信頼できる不動産会社最大5社から見積もりができます。

複数社に依頼することで不動産会社による対応や査定金額の違いが分かります。

査定之助では信頼できる不動産会社のみと提携をしているため、しつこい営業は一切ありません。

連絡が来るのは、最大で5社。一括査定によくある「連絡が多すぎる」というストレスもありません。

マンション・土地・戸建てすべて対応しており、全国どこでもオンラインで一括見積もりが可能です。

ぜひ、一度お見積もりをご依頼ください。