突然の転勤や住み替え、家族構成の変化など、さまざまな理由で家を売ろうか悩むタイミングがあります。

そんな時、頭に浮かぶのは「売るのと貸すの、どちらが良いんだろう?」ということではないでしょうか?

結論から言うと、持ち主=あなたの目的に応じて選択肢は異なります。

「売る」「貸す」それぞれのメリットとデメリットを理解した上で、後悔しない選択をしたいですよね。

そこで本記事では、

・「売却」か「賃貸」を選ぶ決め手

・住まなくなった持ち家を「売る」メリットとデメリット

・住まなくなった持ち家を「貸す」メリットとデメリット

・費用面での比較

についてご紹介します。

家は経年数が経つにつれて、価値が下落していきます。

住まない状態で放置すると建物の劣化に加え、固定資産税がかかったりと心理的にも金銭的にも負担がのし掛かってしまいます。

住まなくなった家は放置せずに早めに対策を取りましょう。

目次

住まなくなった持ち家は売却?賃貸?

住まなくなった持ち家を、売るか貸すかを決める基準をご紹介します。

「売却」か「賃貸」を選ぶ決め手はこれ!

一番わかりやすい基準は、”今後その持ち家に自分もしくは家族が住むか”ということです。

いま売却を検討している持ち家に、今後住む予定がない方は「売却」がおすすめです。

反対に、もしかしたらこの先また住むかもしれない・住みたい方は「賃貸」を選ぶと後悔することは少ないでしょう。

とはいえ、「そんなのまだわからない」「決まっていないということは貸した方がいいのかな?」という方もいらっしゃるでしょう。

次からは、売却と賃貸のメリットデメリットをご紹介しますので、ご自身状況に合わせて比較してみましょう。

【持ち家売却】メリット・デメリット

前述した通り、今後今の家に住む予定が無い方は売却がおすすめです。

【持ち家売却】メリット

・まとまった現金が手に入る

自宅を売却すると、売却と同時に売却金額が手元に入るため、まとまった現金が必要な方は売却が向いています。

売却代金を、次に住む場所の資金にすることもできます。

・維持管理などの手間や費用がかからない

後述しますが、賃貸として貸し出す場合は、維持管理などの手間や費用がかかります。

自宅の状態にもよりますが、そのままの状態で売却できる場合は、手間や費用がかからず楽に手放すことができるでしょう。

【持ち家売却】デメリット

・ローンは完済する必要がある

自宅を購入するときに、ほとんどの方が住宅ローンを利用して購入しているでしょう。

そのとき「抵当権」という権利が設定されています。

何かというと、「もし返済ができなくなったら、家や土地を差し押さえる権利が金融機関にありますよ」というものです。

家を売却する際は、この「抵当権」を抹消する必要があり、そのためにローンを完済することが不可欠です。

とはいえ、家を売却したときの金額でローンを支払うことも可能。

多額のローンが残っている方は要注意ですが、あと少しでローンが終わる方は、まず「家がいくらで売れるか」を知るために査定を受けることから始めましょう。

住み替えのために、新たに住宅ローンを契約される方は、残債を新たなローンと合わせて返済していくことも可能。その場合は、金融機関と不動産会社に相談してみましょう。

【持ち家を賃貸で貸す】メリット・デメリット

「愛着のある家を手放したくない」「老後また住むかもしれない」という方は、貸家として貸し出すことがおすすめ。

契約の満期や期限を決めて貸すこともできるので、今後住む予定が決まっている方は、一定期間だけ貸すということも可能です。

【持ち家を賃貸で貸す】メリット

・手放す必要がない

何より、愛着がある我が家を手放す必要がないというのがメリットです。

転勤が決まり引っ越す必要があるけど、「家は手放したくない」という場合は家を空ける間、期限付きで貸し出すと良いでしょう。

その場合、「期限付きで借り手が見つかるか」「自分達の荷物は置けない」ということに注意が必要です。

・定期的に一定の所得が得られる

貸家をして大家さんになると、定期的に一定額の収入を得ることができます。

新たに物件を購入せずに、賃貸経営ができ、定期的に家賃を得ることができるので賃貸経営に興味がある方は貸家という選択肢も良いでしょう。

ただし、賃貸経営はある程度専門知識が必要で、簡単では無いので安易に始めると失敗する可能性もあります。

【持ち家を賃貸で貸す】デメリット

・維持管理の手間とお金がかかる

建物の修繕費用はもちろんのこと、固定資産税も支払い続ける必要があります。

さらに不動産所得(賃料から必要経費を引いた利益)には所得税・住民税がかかり、不動産所得が年間290万円(月々241,666円)を超えると事業税を納める必要もあります。

その他、日々のお金の出入りを帳簿につけたり、年に1度の確定申告など、手間がかかるのがデメリットです。

賃貸経営は、不動産事業として開業届を出すなど、手続きが必要になるため慎重に判断しましょう。

・空き家リスクがある

貸家として貸し出しても、借り手がいなければ収入を得ることはできません。

「立地が良い」「建物が新しい」など、すぐに借り手が見つかる物件の場合は良いですが、空き家リスクがあるということも念頭に置いておきましょう。

持ち家「売却」「賃貸」でかかる費用と税金

【持ち家売却】費用と税金

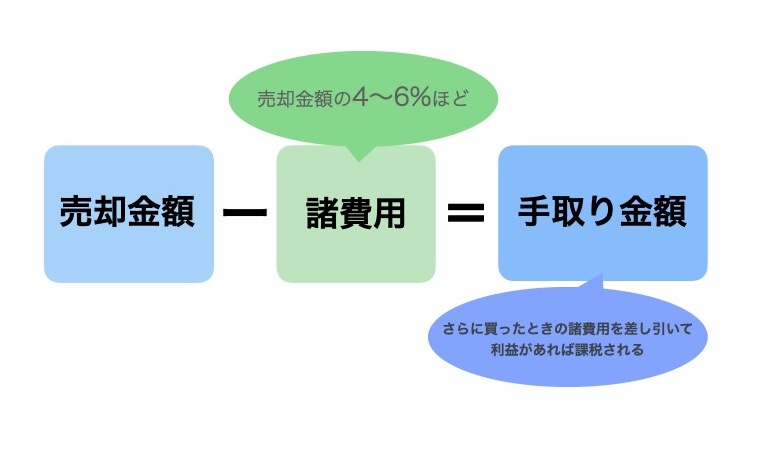

家を売却するには、様々な費用がかかります。

金額は物件により異なりますが、トータルで売却金額の4〜6%ほどといわれております。

諸費用

・仲介手数料

不動産会社に支払う手数料。下記のように上限が定められています。

| 【売買価格】 | 【仲介手数料の計算方法】 |

| 200万円以下の場合 | 売却価格 × 5% + 消費税10% |

| 200万円を超え400万円以下の場合 | 売却価格 × 4% + 2万円 + 消費税10% |

| 400万円を超える場合 | 売却価格 × 3% + 6万円 + 消費税10% |

・印紙税

不動産の売買契約書には記載金額に応じて印紙税がかかります。

購入した収入印紙を貼ることで納付。金額は下記の表の通りです。(2023年1月現在、軽減税率適用後の金額)

| 記載金額 | 不動産売買契約書(収入印紙代) |

| 1万円以上50万円以下 | 200円 |

| 50万円超100万円以下 | 500円 |

| 100万円超500万円以下 | 1000円 |

| 500万円超1000万円以下 | 5000円 |

| 1000万円超5000万円以下 | 1万円 |

| 5000万円超1億円以下 | 3万円 |

・税金(所得税・住民税)

不動産は売却時に利益が出た場合にのみ税金がかかります。

不動産を売って得た利益を「譲渡所得」(売却金額から必要経費を差し引いたもの)と呼び、その金額に応じて所得税と住民税がかかります。

税金は、確定申告により納めますが、給与などの所得とは別にして行います。

不動産売却用の確定申告用紙があり、売却後に税務署から送られてくる他、税務署でもらうこともできます。

ー税金が有利になる制度ー

マイホームの売却には、税金が有利になる制度がいくつか設けられているので、いくつかご紹介します。

【居住用財産を譲渡した場合の3000万円特別控除】

一つ前でご紹介した「譲渡所得」から、3000万円を差し引くことができる特例です。

「譲渡所得」が3000万円までなら、売却しても税金がかからないことになります。

控除は一人につき最大3000万円なので、例えば建物や土地が夫婦の共有名義なら、合計6000万円までの控除を受けることが可能です。

【居住用財産の買い替え特例】

今より高額な物件に買い換える場合、税金を先送りにできる特例です。

税金は免除ではなく、先送りで支払う必要があるので、要注意。

新旧マイホームの価格差で計算方法が変わります。

詳しくはこちらをご覧ください⇨国税庁HP「特定のマイホームを買い替えたときの特例」

【譲渡損失の損益通算と繰越控除】

売却により赤字になった(購入金額より売却金額が少ない)方向けの控除です。

自宅を売却した金額で、ローンの完済ができないという方は、損失を活用して税金を減らすことができます。

買い替えをした場合も使うことができます。

特例の適用を受けるには、売却した翌年に確定申告をする必要があるので、忘れずに申告しましょう。

それぞれ、使用する申告書類や添付する書類が異なるので確認をした上で準備が必要です。

不動産売却にかかる費用について詳しく知りたい方はこちら⇨不動産売却にはいくらかかる?費用の目安と節税方法をご紹介

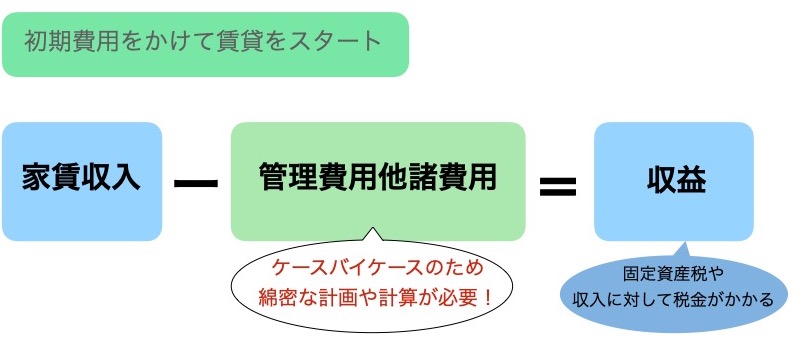

【持ち家を賃貸で貸す】費用と税金

持ち家を賃貸として貸す場合、どのような費用や税金がかかるのか見ていきましょう。

持ち家を賃貸として貸す場合には、リフォームやクリーニング費用が初期費用としてかかります。

さらに、入居者募集や管理を不動産会社に委託する場合、費用が必要となります。

賃貸経営はケースバイケースのため、これに限りませんが、主にかかる費用を以下でご紹介します。

初期費用

・リフォーム費用

・クリーニング費用

・契約時の事務手数料など

ランニングコスト

・管理委託費

・火災保険料

・固定資産税

・所得税

・住民税

売却で損をしないためのポイント

持ち家を売却する場合、時期やタイミングによっては損をしてしまうことがあるので注意が必要です。

逆に言うと家の「売り時」を知っておけば、得できる場合もあるので、売却のベストなタイミングを押さえておきましょう。

最新の相場の動向をチェック

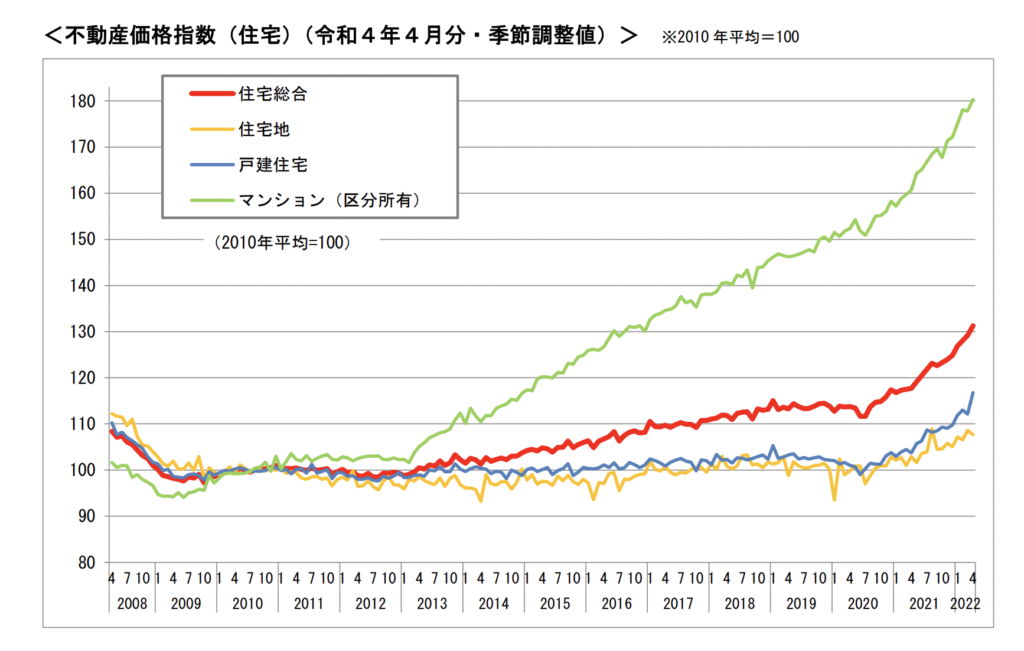

家をベストなタイミングで売却するためには、不動産動向を踏まえた判断が不可欠です。

最新の不動産動向を知るためには「不動産価格指数」を参考にします。

不動産価格指数とは、2012年8月から国土交通省がまとめているデータで、不動産価格の動向を指数化した統計データが公表されています。

これらのデータは実際に行われている取引価格をベースに作成され、「不動産の種類別・エリア別に指数を公表している」「毎月のデータを公表している」という点が大きな特徴です。

令和4年第3四半期分のデータを見ると、戸建住宅の不動産価格指数は117.1、前月比0.0%となっています。

これは、2010年の平均値を100として、現在この月の不動産価格指数が17%ほど上昇していることを意味します。

また、前月比は0.0%なので、10年前と比較すると上昇していますが、直近では大きな変化はないということです。

「戸建住宅(青線)」は2010年以降、緩やかに右肩上がりですが、マンションに比べるとその上昇幅は少なくいと言えます。

不動産の相場をもとに家の売り時を考える場合、

•右肩下がりが続いている→早く売ったほうが得

•右肩上がりが続いている→遅く売ったほうが得

•横ばいの状態が続いている→いつ売っても同じ

というのが一般論です。

価格が下落し続けている状態なら、できるだけ早くに売るべきと言えます。

逆に、上昇が続いている状況であれば、さらに値上がりするまで待ってから売ったほうが得、ということになりますね。

譲渡所得には2種類ある

家の売却で得られる利益を増やすには、

・家そのものを高く売ること

・かかる費用を減らすこと

を考える必要があります。

先ほど紹介した家を売却した際に得られる譲渡所得ですが、実は家の所有期間により2種類あり、譲渡所得にかかる税率が異なるので注意が必要です。

家を売った年の1月1日現在で、その家の所有期間が5年を超える場合は「長期譲渡所得」、5年以下の場合は「短期譲渡所得」になります。

所得税・住民税ともに、以下のように異なるので、もし売却を考えている家が所有して5年前後の場合には、5年を待ってから売却するほうがかなり税率は安くなります。

| 所得税 | 住民税 | |

| 長期譲渡所得 | 15% | 5% |

| 短期譲渡所得 | 30% | 9% |

ただし、先にも紹介した「3000万円特別控除」を利用して譲渡所得がゼロになれば所得税も住民税も課税されないので、譲渡所得により売り時を考える必要はなくなります。

空き家の場合は特別控除に期限がある

持ち家(居住用財産)を売ったとき、所有期間に関係なく譲渡所得から3000万円まで控除ができる特例が「3000万円の特別控除」ですが、利用には条件があるので覚えておきましょう。

まず、居住中の家を売るのであれば利用に期限はありません。

しかし空き家を売る場合には、空き家になって3年が経過する年の12月31日までに売る必要があります。

「空き家になって3年が経過する年の12月31日まで」のタイミングを逃してしまうと特別控除が適用できなくなるので、空き家の売却を考えている場合は早めの行動がオススメです。

持ち家「売却」「賃貸」どちらが得?

持ち家を売却するか、賃貸として貸すか、どちらが”得”かは一概にはいえません。

まずは、”家の価値を知ること”が一番重要と言えるでしょう。

家が大体いくらで売れるかを知ることができれば、そこから売却にかかる具体的な費用などを計算できます。

賃貸にする場合にも、家の価値を知ることで家賃の価格設定などにも役立つでしょう。

家の価値を知るなら一括査定が便利

現在の家の価値を知りたいなら、「不動産一括査定」を利用すると便利です。

不動産査定は、複数の不動産会社に査定を依頼して比較することが主流となっていますが、「不動産一括査定」を利用することで、簡単に複数社比較が可能になります。

たとえば、当社サービス「査定之助」なら、物件に関する簡単な情報を一度入力するだけで

厳選された不動産会社最大5社からご連絡を差し上げます。

一括査定サイトによくある「連絡が多すぎる」という心配はありません。

家を売ろうか貸そうか悩んでいる方も、ぜひ一度ご相談ください。

まとめ

様々な理由で家を手放す必要がある場合、「売るべきか、貸すべきか?」悩みますよね。

その家に今後住む予定がない方は「売却」

もしかしたらこの先住むかもしれない・住みたい方は「賃貸」を選ぶと良いでしょう。

ほとんどの場合、「売却」の方が手軽に行えてリスクがないため、

「どうしても住みたい」「賃貸経営をしたい」というような強い意志がない限りは「売却」をおすすめします。

住まなくなった家は、持ち続けると”価値の下落”や”税金の負担”などデメリットが多くあります。

放置せず早めに対処をしましょう。

「売る」「貸す」どちらの選択をするにせよ、まずは家の価値を知ることが大切。

家の価値を知るには、不動産会社へ査定を依頼するのが良いでしょう。

その際はぜひ「査定之助」をご利用ください。